AML・CFTソリューションとは? 10分でわかりやすく解説

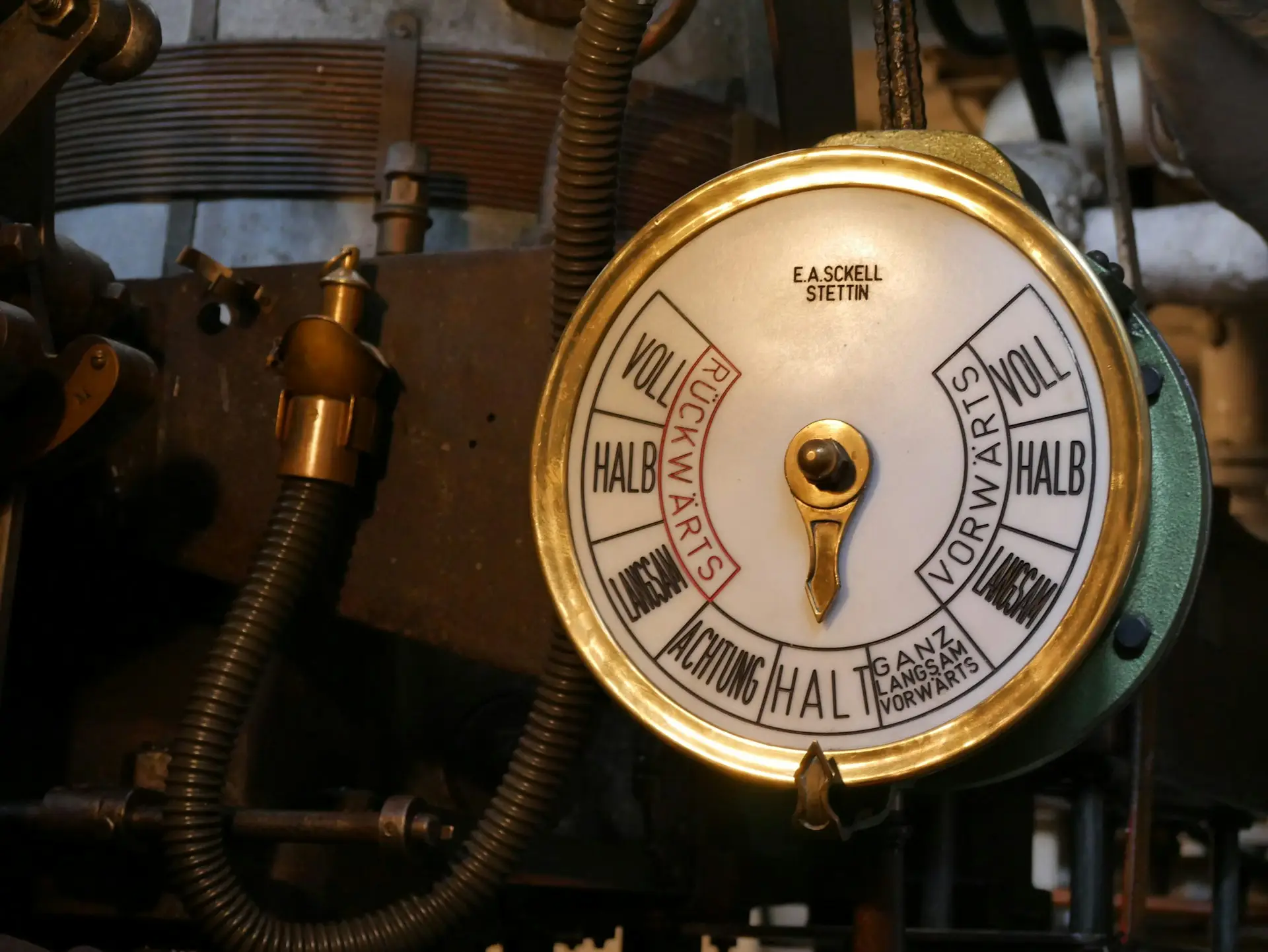

UnsplashのYuri Krupeninが撮影した写真

この記事では、AML・CFTソリューションの概要から特徴、導入プロセス、選定ポイントまでを10分でわかりやすく解説します。AML・CFTソリューションを理解し、適切に導入・活用することで、金融犯罪のリスクを効果的に管理し、金融機関の信頼性と評判を維持することができるでしょう。

AML・CFTソリューションの概要

AML・CFTとは何か?

AML・CFTは、Anti-Money Laundering(アンチ・マネー・ローンダリング)とCombating the Financing of Terrorism(テロ資金供与対策)の略称です。国際的な金融犯罪や不正行為に対抗するための取り組みの一環として、金融機関に求められている重要な責務です。

AMLは、違法な資金を合法的な経済活動に混入させることで、その出所を隠蔽する行為を防止することを目的としています。一方、CFTは、テロリストやテロ組織への資金提供を阻止し、テロ活動を抑制することを目指しています。

AML・CFTの法規制と要件

各国政府や国際機関は、AML・CFTに関する法規制や指針を定めています。金融機関は、これらの規制に準拠し、適切な対策を講じることが求められます。主な要件としては、以下のようなものがあります。

- 顧客の本人確認(KYC:Know Your Customer)の実施

- 取引モニタリングと疑わしい取引の報告

- リスク評価とリスクベース・アプローチの適用

- 従業員教育とコンプライアンス体制の整備

金融機関におけるAML・CFTの重要性

金融機関は、AML・CFTの取り組みを通じて、自社の信頼性と評判を維持し、金融システムの健全性を守る重要な役割を担っています。適切な対策を怠ると、法的制裁や罰金、風評リスクなどの深刻な影響を被る可能性があります。

また、AML・CFTは、金融機関の社会的責任の一部でもあります。犯罪やテロ活動の資金源を断つことで、より安全で公正な社会の実現に貢献することができます。

AML・CFTソリューションの目的と効果

AML・CFTソリューションは、金融機関がAML・CFTの要件を効果的かつ効率的に満たすことを支援するためのシステムやサービスです。主な目的と効果は以下の通りです。

| 目的 | 効果 |

|---|---|

| 疑わしい取引の検知と報告 | 不正行為のリスクを早期に特定し、適切な対応を取ることができる |

| 顧客管理とリスク評価の自動化 | 人的リソースを最適化し、コンプライアンス業務の効率を改善できる |

| 規制変更への柔軟な対応 | 法規制の変更に迅速に適応し、コンプライアンス違反のリスクを低減できる |

AML・CFTソリューションを導入することで、金融機関は、より高度なAML・CFT対策を実現し、コンプライアンスリスクを管理しながら、業務の効率化と最適化を図ることができます。

AML・CFTソリューションの特徴と機能

AML・CFTソリューションは、金融機関がマネー・ローンダリングやテロ資金供与に関連する不正行為を防止するために設計された総合的なシステムです。そのシステムは、以下のような特徴と機能を備えています。

リスク評価とスクリーニング機能

AML・CFTソリューションは、顧客や取引に関連するリスクを評価するための機能を提供します。これには、顧客属性や取引パターンの分析、制裁対象者や政治的に影響力のある人物(PEPs)のスクリーニングなどが含まれます。リスク評価とスクリーニングにより、潜在的な高リスク顧客や取引を特定し、適切な対策を講じることができます。

取引モニタリングと異常検知機能

AML・CFTソリューションは、顧客の取引を継続的にモニタリングし、疑わしい取引を検知するための機能を備えています。これには、取引パターンの分析、異常な取引の検出、閾値ベースのアラート生成などが含まれます。取引モニタリングと異常検知機能は、潜在的な不正行為を早期に発見し、適切な対応を取るために不可欠です。

顧客管理とデューデリジェンス機能

AML・CFTソリューションは、顧客管理とデューデリジェンス(適正評価)の機能を提供します。これには、顧客情報の収集、本人確認(KYC)、リスクプロファイリングなどが含まれます。顧客管理とデューデリジェンス機能は、金融機関が顧客に関する十分な情報を保持し、リスクに応じた適切な対策を講じるために重要です。

レポーティングとアラート管理機能

AML・CFTソリューションは、レポーティングとアラート管理の機能を提供します。これには、疑わしい取引の報告、アラートの優先順位付け、ケース管理などが含まれます。レポーティングとアラート管理機能は、金融機関が規制当局への報告義務を果たし、不正行為に関連するアラートを効率的に処理するために重要です。

AML・CFTソリューションは、これらの特徴と機能を組み合わせることで、金融機関がより効果的かつ効率的にAML・CFT対策を実施できるようにサポートします。これにより、金融機関は、コンプライアンスリスクを管理しながら、業務の最適化と効率化を図ることができます。

金融機関にとって、AML・CFTソリューションは、法規制への対応と社会的責任を果たすための重要なツールです。適切なAML・CFTソリューションを活用することで、金融機関は、不正行為のリスクを最小限に抑えながら、顧客の信頼を維持し、金融システムの健全性を確保することができるでしょう。

AML・CFTソリューションの導入プロセス

AML・CFTソリューションを導入する際には、慎重な計画と準備が必要です。以下に、AML・CFTソリューション導入の一般的なプロセスを説明します。

現状分析と要件定義

AML・CFTソリューションの導入プロセスの第一歩は、現状分析と要件定義です。この段階では、以下のような取り組みが行われます。

- 現在のAML・CFT対策の評価と課題の特定

- 法規制や業界標準の調査と要件の明確化

- ステークホルダーとの協議とニーズの収集

- 導入目的と期待される効果の定義

現状分析と要件定義により、AML・CFTソリューションに求められる機能や性能、スケーラビリティなどの要件が明確になります。これらの情報は、次の段階であるソリューションの選定とベンダー評価に活用されます。

ソリューションの選定とベンダー評価

要件定義が完了したら、次は適切なAML・CFTソリューションとベンダーを選定する段階です。この段階では、以下のような活動が行われます。

- 市場調査とソリューションの比較検討

- ベンダーの実績や専門性の評価

- デモンストレーションや試用版の活用

- 価格や保守サポートの条件確認

ソリューションの選定とベンダー評価では、自社の要件にマッチしたソリューションを見極めることが重要です。また、長期的なパートナーシップを築けるベンダーを選ぶことも大切な視点です。

データ統合とシステム連携

AML・CFTソリューションを効果的に運用するためには、社内の様々なシステムやデータソースとの連携が欠かせません。この段階では、以下のような作業が行われます。

- データソースの特定とデータ品質の確認

- データ統合プロセスの設計と実装

- 既存システムとのインターフェース開発

- データ連携のテストと検証

データ統合とシステム連携は、AML・CFTソリューションの性能と効果を左右する重要な要素です。適切なデータ統合とシステム連携により、より高度で効率的なAML・CFT対策が実現できます。

運用体制の整備とトレーニング

AML・CFTソリューションの導入が完了したら、いよいよ運用フェーズに入ります。ただし、運用開始前に、以下のような体制整備とトレーニングが必要です。

- 運用ポリシーと手順の策定

- 担当者の役割と責任の明確化

- ユーザー向け操作マニュアルの作成

- 従業員への教育とトレーニングの実施

運用体制の整備とトレーニングにより、AML・CFTソリューションを適切に活用し、継続的な改善を図ることができます。また、従業員のAML・CFTに対する意識向上にも寄与します。

AML・CFTソリューションの導入は、一朝一夕で完了するものではありません。現状分析から運用開始まで、各段階で綿密な計画と着実な実行が求められます。導入プロセスを適切にマネジメントすることで、AML・CFTソリューションの効果を最大限に引き出し、金融機関のAML・CFT対策を強化することができるでしょう。

AML・CFTソリューションの選定ポイント

AML・CFTソリューションを選定する際には、ニーズや規模に合ったシステムを選ぶことが重要です。以下に、選定時に考慮すべき主なポイントを説明いたします。

規制対応と機能の網羅性

AML・CFTソリューションは、各国の法規制や業界標準に準拠していることが大前提です。選定する際には、自社が対象となる規制要件を満たしているか、必要な機能を網羅しているかを確認しましょう。

主な確認ポイントは以下の通りです。

- 顧客管理(KYC)と本人確認機能

- リスク評価とスクリーニング機能

- 取引モニタリングと異常検知機能

- レポーティングとアラート管理機能

これらの機能が自社の業務プロセスにマッチしているかを見極めることが重要です。

柔軟性とカスタマイズ性

AML・CFTに関する規制や要件は、常に変化し続けています。選定するソリューションは、将来的な規制変更にも柔軟に対応できる柔軟性とカスタマイズ性を備えているべきです。

具体的には、以下のような点に注目しましょう。

- ルールやシナリオの設定・変更の容易さ

- ワークフローの調整やカスタマイズの可否

- 外部システムとの連携における柔軟性

- アップデートやバージョンアップの頻度と方法

柔軟性とカスタマイズ性の高いソリューションは、将来の変化に対応しやすく、長期的な投資対効果が期待できます。

パフォーマンスとスケーラビリティ

AML・CFTソリューションは、膨大な量の取引データを処理する必要があります。選定する際には、高いパフォーマンスとスケーラビリティを備えているかを確認しましょう。

主な確認ポイントは以下の通りです。

- リアルタイムでの取引モニタリングの可否

- 大量データ処理における応答速度と安定性

- ユーザー数や取引量の増加に対する拡張性

- クラウドベースのソリューションの場合、セキュリティと可用性

パフォーマンスとスケーラビリティに優れたソリューションは、業務の効率化と将来の成長に対応できます。

サポート体制とアップデート

AML・CFTソリューションは、導入後も継続的なサポートとアップデートが必要です。選定する際には、ベンダーのサポート体制と、アップデートの頻度・内容を確認しましょう。

主な確認ポイントは以下の通りです。

- サポート窓口の対応時間と方法(電話、メール、チャットなど)

- トラブルシューティングや問題解決までの対応スピード

- 定期的なアップデートとパッチの提供状況

- 新しい規制要件への対応状況

手厚いサポート体制と充実したアップデートを提供するベンダーを選ぶことで、安心して長期的にソリューションを利用できます。

AML・CFTソリューションの選定は、会社のコンプライアンス体制を左右する重要な意思決定です。上記のポイントを踏まえつつ、特性や目標に合ったソリューションを見極めていくことが重要です。

まとめ

AML・CFTソリューションは、金融機関がマネー・ローンダリングやテロ資金供与への対策を効果的に行うための重要なツールです。法規制への対応と高度な不正検知機能により、金融犯罪リスクを管理しつつ、業務の効率化と最適化を実現します。ソリューション選定では、自社の要件に合った機能や性能を備え、柔軟な対応力とサポート体制が整ったシステムを見極めることが肝要でしょう。

Pickup ピックアップ

-

インタビュー

インタビュー無線LAN+認証の導入から運用保守まですべてお任せ、 月額サブスクのマネージドサービスを提供 |Cisco Meraki® ×...

-

イベント報告

イベント報告【ウェビナー】「医療情報システムの安全管理に関するガイドライン」に基づくランサムウェア等へのセキュリティ対策と導入事例/効果に...

-

インタビュー

インタビュー「切れない」VPNに認証の側面から安心をプラス|Absolute Secure Access ✕ Soliton OneGat...

-

イベント報告

イベント報告【ウェビナー】知っておきたい「医療ガイドライン第6.0版」のポイントと、求められるセキュリティ対策とは?|アクシオ×ソリトンシ...

-

インタビュー

インタビューフルマネージドの連携ソリューションで快適かつ安全な無線環境を負荷なく実現|Hypersonix × Soliton OneGa...